資産形成の方法はいろいろありますが、時間を味方につけることで誰でもできる方法は、「定額積立投資」です。今日本人が契約可能なオフショア積立商品の一つが、このRL360°のRegular Saving Plan(以下RSV)です。毎月クレジットカードの自動引き落としで資産形成が可能なのが魅力です。

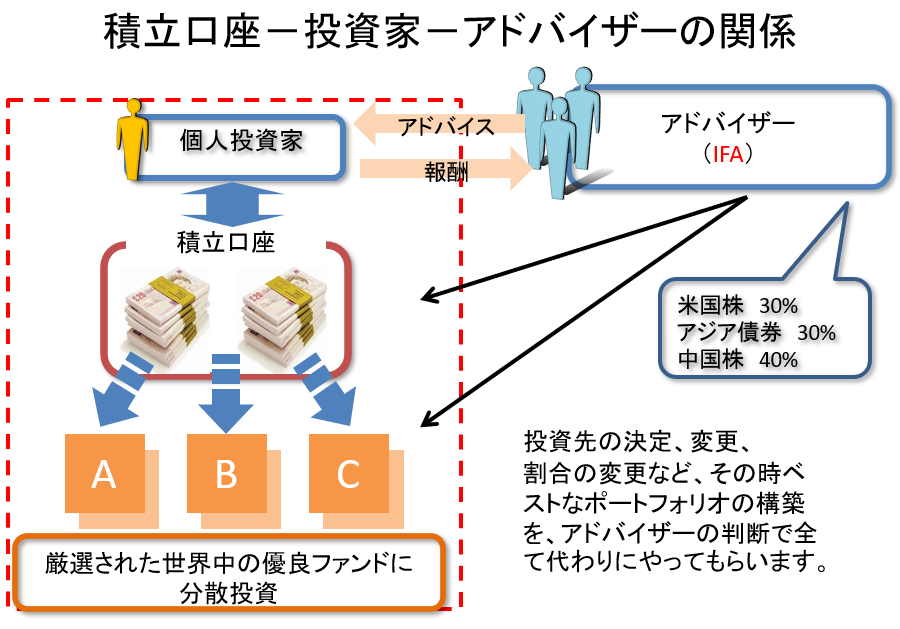

RL360°に開設した自分の積立口座から、投資信託を通して世界中の株や債券を買っていきます。この商品の特徴の一つが、どの投資信託を買うべきか、割合は、入れ替えのタイミングは、といった投資戦略・運用の部分は、第三者のアドバイザーを任命しておけば、すべて代理でしてくれるので、自分自身は、ただカード決済さえ滞りなくしていれば、資産形成ができるという仕組みです。

RL360°はマン島籍ですので、マン島の契約者保護制度の対象商品です。(RL360°とマン島については過去ログをご覧ください。(⇒RL360°とはマン島とは)

契約時に決めること

契約時に決めることは3つです。

1.契約年数(積立期間)を5~30年で選択

2.積立金額(最低31,000円~)

3.使用するクレジットカード(Visa・Master・JCBは手数料無料、Amexは1%)

積立通貨は日本円の他に、米ドル、ユーロ、ポンド、香港ドルなども選択が出来ますが、日本がベースの方は、カード会社に支払う為替手数料を考慮すると、日本円での積立がよいと思います。

仕組みと手数料

次に仕組みと支払う手数料です。

| 契約年数 | 初期口座期間(カ月) |

| 5~18 | 18 |

| 19 | 19 |

| 20 | 20 |

| 21 | 21 |

| 22 | 22 |

| 23 | 23 |

| 24~30 | 24 |

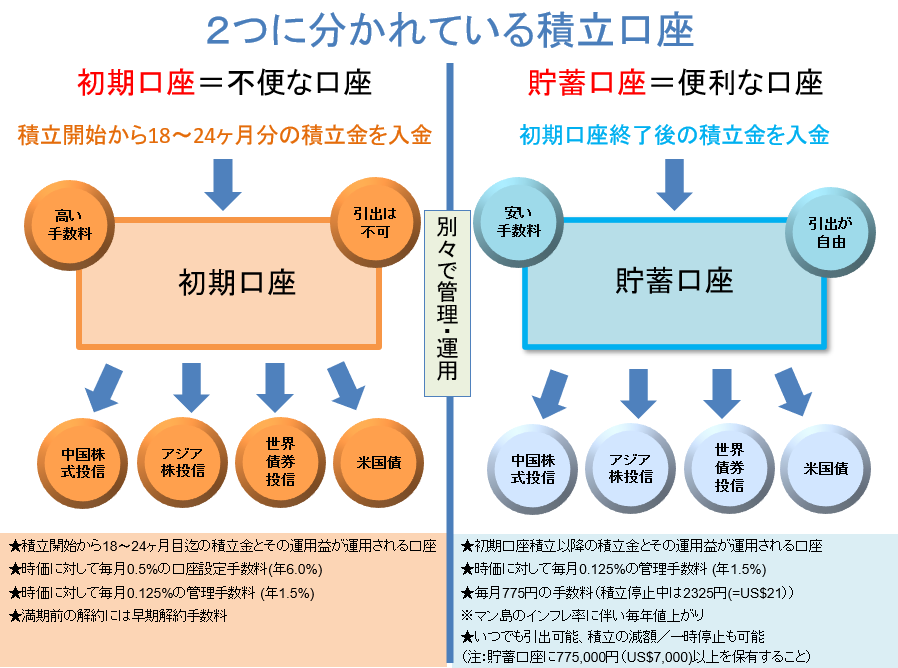

まずこの特別勘定の積立口座は、契約開始から、最初の一定期間分(契約年数によって18カ月~24か月分)は、「初期口座」と呼ばれるところに積み立てられてから、運用に回ることになります。この初期口座を経由した分は、満期前の解約には早期解約手数料が発生しますので、基本的に満期まで取り崩すことができないと思っていただくのがよいです。

そしてこの初期口座を通して運用している投資信託の時価に対して、毎月0.5%の口座設定費用(Establishment Charge)が、自動的に徴収されます。これは、この積立口座を保有し続けるための費用となっていますので、満期まで毎月かかります。

次に、初期口座への積立を終えた後の積立金は、初期口座とは別の口座(ここでは「貯蓄口座」と呼びます)を経由して運用に回ります。満期まで残りの全ての積立金は、この貯蓄口座経由になりますから、断然こちらの方が積み立てる金額が大きくなります。

初期口座分に関しては、基本的に満期まで引き出せないと上記で説明しましたが、貯蓄口座に入っている分は、いつでも手数料なく部分解約ができるので、流動性も確保されています。

口座設定費用の他に、積立口座全体(=初期口座と貯蓄口座の両方)に管理手数料(Administration Charge)が毎月0.125%と、プラン費と呼ばれる固定費用が毎月775円かかり、これらの費用でRL360°はランニングコストを賄います。

以上の仕組みと費用からわかることは、この積立口座で成功するためには、いかに多く「貯蓄口座」に積み立てができるか、この一言に尽きます。

何故かというと、初期口座に関しては、18カ月分から24か月分という、決まった金額分しか積立しませんし、手数料も毎月0.5%余分に支払湧ければなりません。そして途中取り崩すことも基本的にできませんので、残念ながら増えにくい口座です。満期時に初めて受け取れる、満期金のようなイメージです。

一方貯蓄口座は、初期口座より圧倒的な積立金を入れますし、手数料自体が安いですから、運用益も反映しやすいです。そして初期口座に対して、貯蓄口座の割合が大きくなればなるほど、結果的に全体の費用も下がっていく仕組みになっています。(RL360°が出している費用サンプルはこちら)

言ってしまえば、初期口座はRL360°にこの積立口座を満期まで保有するために、コストを支払うための口座になっており、早期で解約するなら、本来満期まで支払うはずであった分を、早期解約手数料として払ってください、ということです。(保険の早期解約手数料は皆この仕組みです)

ただ初期口座において費用を払うことで、貯蓄口座という、とても使い勝手の良い口座を安価で満期まで利用させてもらうことが出来る、このように理解していただくとよいのかなと思います。

ですから、最も効率的にこの積立口座を利用する方法は、満期まで積立を継続することなのはお分かりいただけると思いますが、初期口座を終えていれば、積立金額の減額や一時停止ができるようにはなっています。(31,000円まで減額可能で、それ以下の場合は一時停止。ただ停止中は管理手数料②の775円が3倍になってしまうので、できれば最低でも31,000円を積立継続するのがベターです。)

また何かの有事で資金が必要な際は、貯蓄口座であれば、部分解約も可能になっています。ある程度の流動性が確保できるのもこの商品の魅力です。

3つのボーナス

そして積立金額や契約年数によって、3種類のボーナスがもらえるようになっています。(ロイヤリティボーナス、エクストラアロケーション、プレミアムインセンティブ)これらはあくまで、ボーナスという名の手数料の戻しですが、貰えないより貰えるほうがよいので、ご自身のご予算に合わせて、上手に使えるとよいと思います。

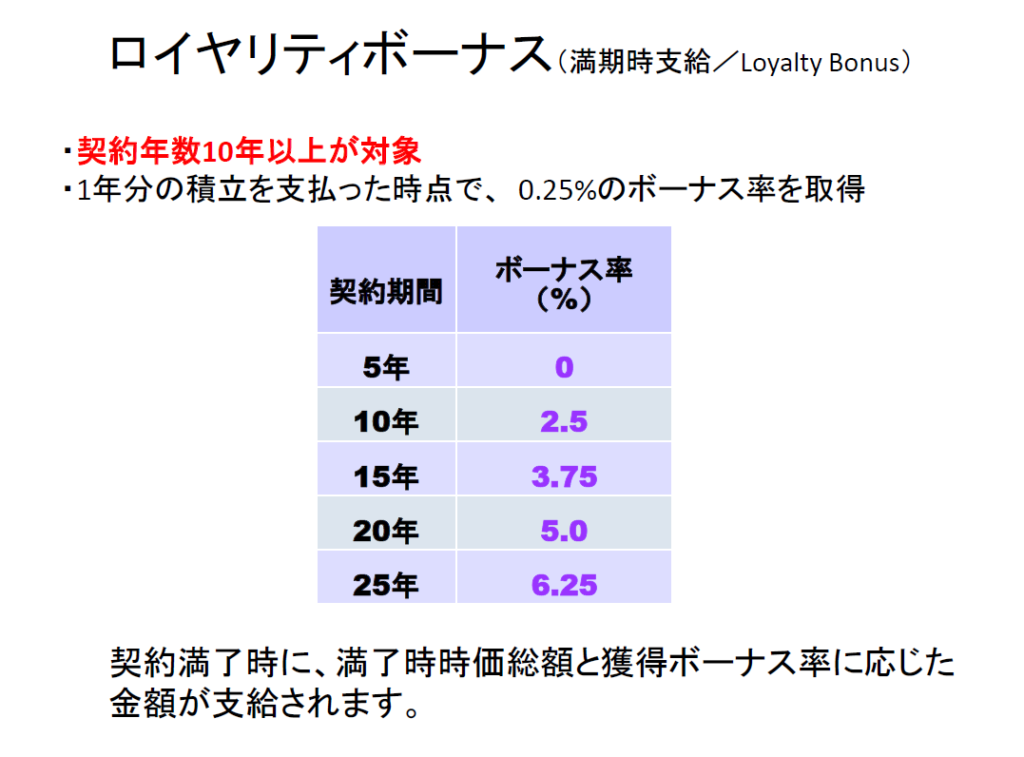

ロイヤリティボーナスは、満期時に支給されるボーナスです。例えば25年契約において、25年間きっちり積立をすると、0.25%x25=6.25%のロイヤリティーボーナスを獲得できます。そのボーナス率を、満期時の時価総額に掛けたものが支給されます。(例:満期時に積立口座に2000万円あれば、2000万円x6.25%=125万円が支給されることになります。)従って積立をしっかり継続すればするほどメリットがでてきます。

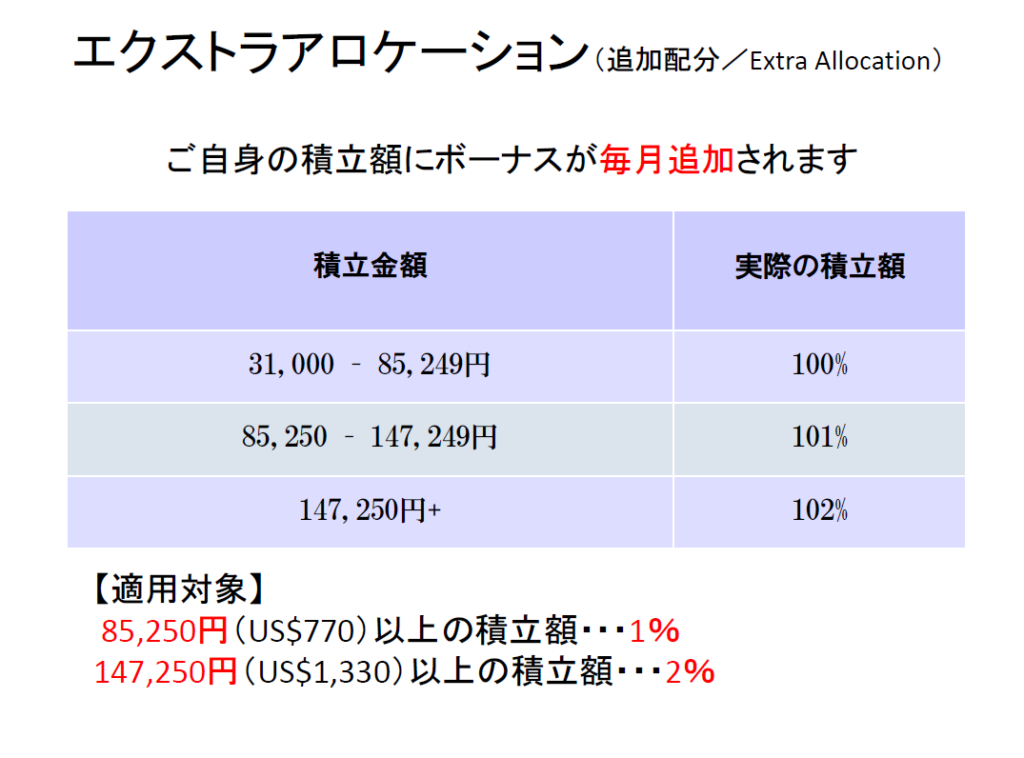

エクストラアロケーションは、積立金額によってもらえるボーナスです。対象は85,250円以上の積立をされる方となります。例えば10万円の積立をされる場合、10万円の1%に当たる1,000円を、運用に関係なく毎月積立時に支給してもらえます。(支払いは10万円でも、10万1千円の積立がされるイメージです)147,250円以上の積立金額ですと同じ要領で2%のボーナスがもらえます。

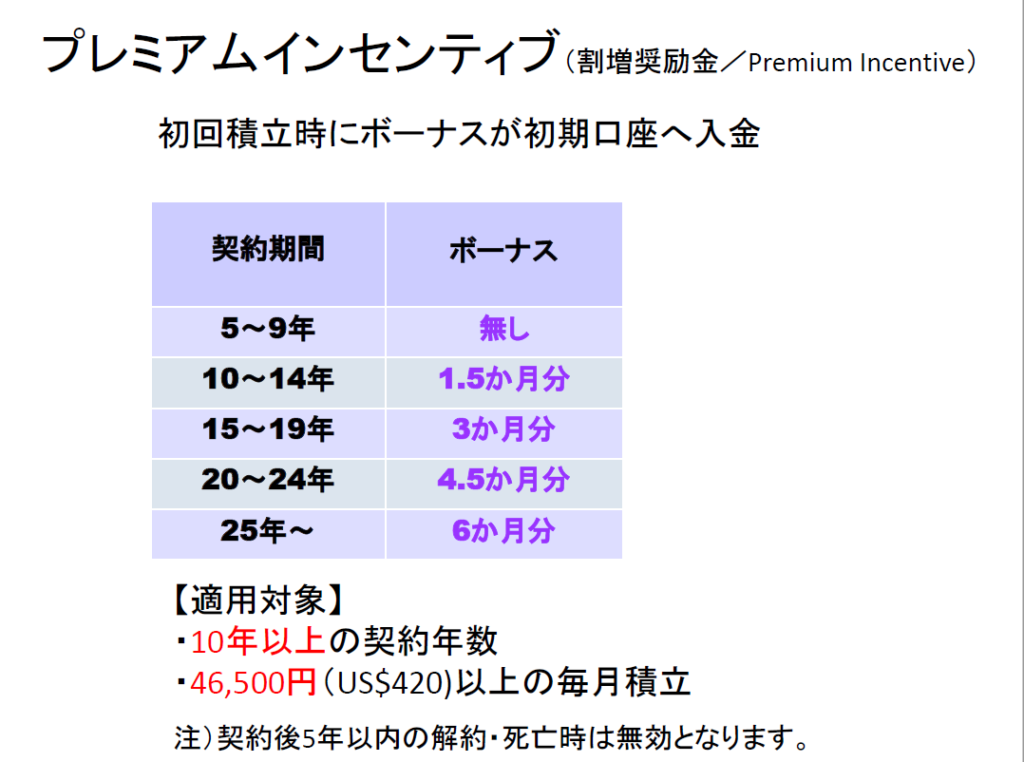

プレミアムインセンティブは、初回積立時にもらえるボーナスです。10年以上の契約年数、毎月46,500円以上の積立金額の契約でもらえます。例えば10万円の積立を25年で契約すると、10万円の6か月分=60万円を初回積立時にもらえますので、初回は70万円積み立てたこととして運用がスタートしていくことになります。

積立口座の運用方法

積立口座の運用ですが、冒頭に記載しましたが、自分でする必要はありません。任命したアドバイザー(IFA(Independent Financial Advisor))にポートフォリオの管理は全て任せることが出来ます。彼らは通常、積立口座時価の1%程度の手数料(年間)を取りますが、運用で数字を出せれば取り分も大きくなり、悪ければ逆という、成功報酬型になっていますので、体系としてはフェアとも言えます。通常運用報告書も定期的に発行しているので、今何の投資信託にどのぐらいの割合で投資をしているのか、運用益が出ているのかどうか、途中経過もすべて報告書を確認することで把握ができるようになっています。

またこの仕組みのいいところは、アドバイザーはあくまで運用を担当するだけになります。アドバイザーは、契約者の積立口座に入っている運用金をどの投資信託に振り分けるかの指示を出す権利しかなく、資金には一切触れられないのです。RL360°は、契約者とアドバイザーの間で取り決められている運用手数料1%を、アドバイザーに取り決め通り支払うのみです。契約者の大切な資金は、あくまでRL360°という、信用力の高い保険会社に預けておけて、運用のノウハウはプロに託すことができる、非常によくできた仕組みとなっています。

積立口座のメリット

ではこの積立口座の特徴を挙げてみます。

- 強制天引きで資産形成ができる。 ー>資産形成の王道は強制天引きです。

- 投資信託の売買手数料が無料 ー>通常個人で投資信託を売買すれば、都度売買手数料が発生しますが、この仕組みは、RL360°が契約者全体のスケールメリットで、運用会社と交渉することで安価な手数料が実現しています。

- 世界中の投資信託にアクセス・投資ができる。 ー>RL360°が提供する投資信託は約350本あり、個人ではアクセスできないような投資信託も多くあります。そういった投資信託に小額から投資が出来るのは、まさにこの仕組みのメリットと言えます。

- 税の繰り延べ効果がある。 ー>変額保険と同じ仕組みで、途中で投資信託の収益が出ていても、積立口座から現金化しなければ税金の対象とはなりませんので、運用効率が上がります。

- 流動性も確保されている。 ー>貯蓄口座はいつでも引出が出来ます。

- 運用(ポートフォリオの構築/投資信託の選択)はプロに任せることが出来る。 ー>運用の知識がなくても、プロに一任することで資産形成ができます。

どのような人に適しているか

昨今日本では確定拠出型年金や、IDECO、積立NISAといった、積立運用の仕組みが手配できる環境になりました。これらは税控除対象なので、その分は利回りと考慮することが出来るのがメリットです。

一方問題点としては、自分で何かしら選択して運用をしなくてはいけない点と、金額の上限がそれぞれある点でしょう。

従ってRSVの積立口座を併用することで、その上乗せ分とすることもできますし、またRSVは流動性もあるので、ご自身の年金として、お子様の将来の学資としてなど、目的に合わせた色々な使い方ができると思います。

最後に、資産形成の方法はたくさんありますが、その中でも積立投資は、資産形成の王道と言われています。ですから是非皆さんに、なんらかの形で必ず積立投資を行っていただきたいと思っています。必ず将来やっててよかったと思えるはずです。ご興味ある方は、いつでも個別相談にいらしてください。

※日本在住の方は、まずIDECO、積立NISAをやった方が良いと思います。

よく聞かれますが、この商品は本当はどうなの?についてはまた別の機会に。

まとまったお金がある方は、SUN LIFE社のVictoryがおすすめです。

参考:RL360°社のRegular Saving Planの商品概要はこちら