前回はNISAについてみてきました(下記参照)が、今回はiDeCo(イデコと呼びます)についてみていきましょう。

iDeCo:Individual type Defined Contribution Pension Planの略です。個人型確定拠出型年金のことで、企業型確定拠出型年金(通称DC)が企業が導入するのに対し、iDeCoは、個人が任意で加入ができる制度です。

特徴

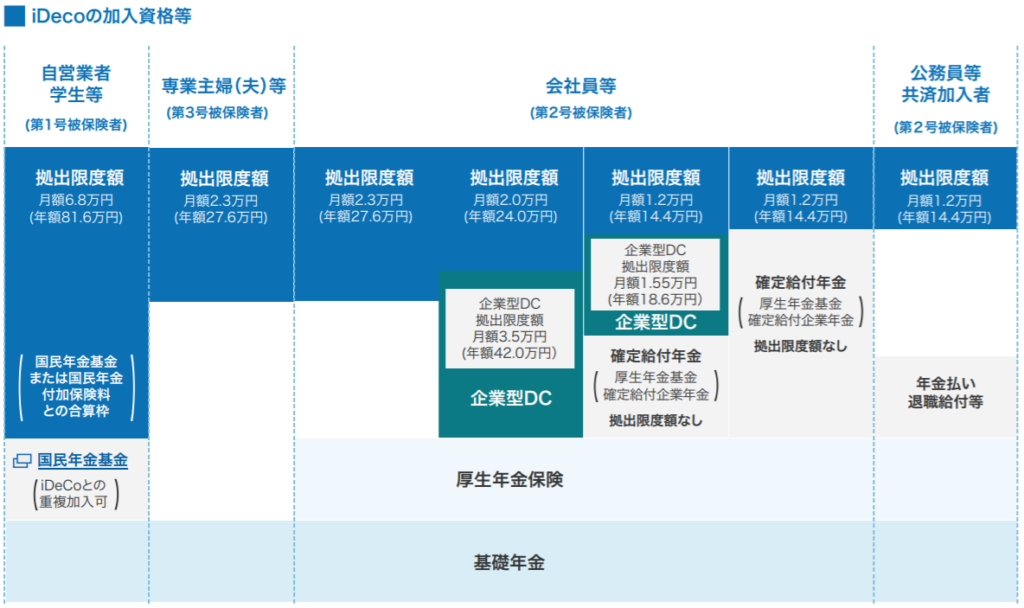

- 掛け金は5000円~68000円(1000円単位、職業により上限あり)で自身で設定(年1回変更可能)

- 自分で選んだ商品で運用

- 原則受取は60歳以降。60歳から70歳の間に受け取ることができる。

- 元々は自営業者向けのスキームでしたが、2017年1月より公務員、主婦、企業年金のある会社員を含めて、だれでも加入できるようになりました。(拠出額限度は、自営業者は68000円、公務員は23000円、会社員は企業年金加入未加入で12000~23000円、専業主婦は23000円までとさまざま。下記参照)ただ企業型確定拠出型年金(DC)に加入していた人の多くが、加入できない規則があったのですが、2020年6月の年金制度改正法によって、2022年10月からDC加入者も上限2万円でiDeCoの併用ができるようになります。

一番のメリットは税金!

iDeCoのメリットはなんといっても税金です。大きく3つあります。

まず1つ目は、投資の際に、所得税・住民税の所得控除が受けられます。仮に700万円の年収のサラリーマンが、毎月2万円を積み立てた場合、約72000円の所得税・住民税の節税になります。

そして配当益や売却時の運用益も、通常の証券口座で運用する場合は、20.315%が課税されますが、iDeCoは非課税の対象となります。(この点はNISA同様です)

そして受取時にもメリットがあります。一時金で受け取った場合、「退職所得控除」の対象(加入期間20年までは1年あたり40万円、20年を超えた分は1年あたり70万円の控除)になります。例:25年積み立てた場合は、40万円x20年+70万円x5年=1150万円が控除対象となる。

分割して受け取った場合でも、「公的年金控除」の対象(受取時の年齢が65歳未満の場合、公的年金を含めた年金収入が70万円以下、65歳以上なら年間120万円以下が非課税)となります。

こうなると、仮に60歳で運用益がほとんどなかったとしても、投資時点の節税と、受取時の控除を利回りとしてみなすことができますので、まちがないく預貯金でおいておくよりはマシです。

これだけのメリットがあるにもかかわらず、iDeCo加入者は、2020年5月の時点では160.3万口座だそうです。20歳から60歳未満の人口(2018年10月)は、6195.1万人なので、たった2.5%しかiDeCoを手配していないことになります。企業型確定拠出型年金を手配している人は、二重でできないといった制約が今はありますが、いずれにせよ、NISA同様まだまだ投資に対する意識が低いようです。

なぜNISA / iDeCoなのか

ここ20年ほど「貯蓄から投資へ」をスローガンに、企業型確定拠出型年金をはじめ、NISA、iDeCoといった投資を促す、新しい制度が導入されてきました。ではなぜ、投資に関する非課税制度がこのように促進されてきているのでしょうか。

我々納税者の立場からみれば、これら非課税制度の充実は、納める税金が減るわけですから有難いでが、政府の立場からみれば、その分税収を失うわけですから、必ずしもいいこととは言えません。それでも促進したい理由は何か、、、「年金問題」に他なりません。

日本の年金制度については以前の記事をご参照下さい。

https://globalsupportindonesia.com/blog/%e6%97%a5%e6%9c%ac%e3%81%ae%e5%b9%b4%e9%87%91%e5%88%b6%e5%ba%a6%e3%80%80%e3%81%9d%e3%81%ae%ef%bc%91%e3%80%80%ef%bd%9e%e8%b3%a6%e8%aa%b2%e6%96%b9%e5%bc%8f%e3%81%a8%e3%81%af%ef%bd%9e/

https://globalsupportindonesia.com/blog/%e6%97%a5%e6%9c%ac%e3%81%ae%e5%b9%b4%e9%87%91%e5%88%b6%e5%ba%a6%e3%80%80%e3%81%9d%e3%81%ae2%e3%80%80%ef%bd%9e%e7%a9%8d%e7%ab%8b%e6%96%b9%e5%bc%8f%e3%81%a8%e3%81%af%ef%bd%9e/

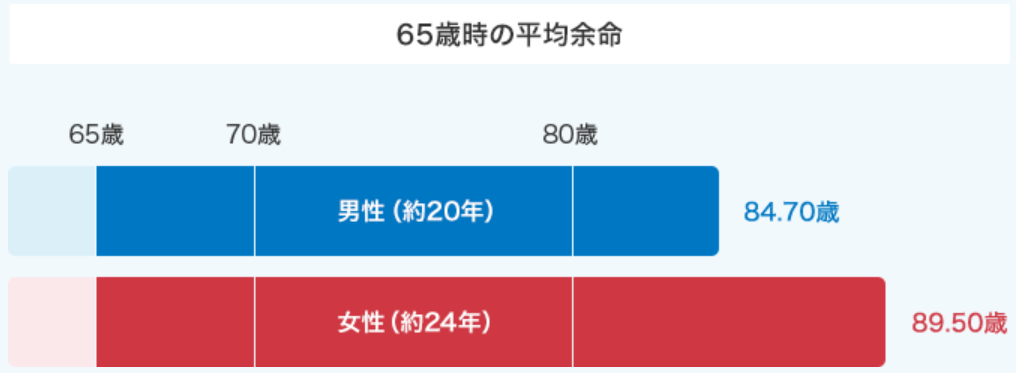

日本人は、世界トップクラスの平均寿命を持ち、日本は今、世界最速の少子高齢化を迎えています。2048年には、日本の人口は1億人を切るといわれています。そして現存する我々はもうこの世にいないかもしれませんが、2110年になると、日本の人口は、4300万人にまで減少するという驚きの推計も出ています。

加えて人口減少と共に、医療は今後も発展していくことから寿命は延びますので、人口構成は一段と高齢化することになります。2010年時点における70歳以上の割合は、対総人口で16.6%ですが、2048年には31.4%にまで達する予想です。

この2つの関係からお分かりだと思いますが、現役世代にとっての年金や健康保険の社会保障負担は、これから一段と重くなり、高齢者が受給できる社会保障は減っていくことになるでしょう。これは不可避です。

「貯蓄から投資へ」のスローガンを深読みすれば、「国が皆さんの社会保障を今後維持していくのはもう厳しいので、非課税枠を充実させますので、是非皆さん自身で資産形成して、老後の自助努力をされてください。」ということです。

1年前、年金2000万円問題がメディアでも取りざたされましたね。あれも今思えば、国民に資産形成を喚起するために仕組まれたものだったのかもしれません。(実際あの事件以降、口座を開設する方が一気に増えています)

いずれにせよ、NISAもiDeCoも、気が向いたらやってみよう、といった類のものではなく、日本国民が皆、自分の権利として行使し、そして自分の老後の責任を持つために、利用すべき制度だという意識を持つ必要があると思っています。

NISA / iDeCo の問題点

しかし権利だといわれても、たとえ非課税メリットがあっても、これら制度の究極の問題点は、

自分で運用しなくてはならない!

ではないでしょうか。

経済・投資教育を義務教育で受けさせてもらっていない我々日本人には、どの株がよいのか、どの投資信託がよいのかなんてわからないし、ましてや100本以上の投資信託でもあるものなら、ありすぎて困ってしまうかもしれません。投資信託の目論見書に全部目を通して、投資先を選択するなんてこともできないでしょうし、そもそも時間も知識もない。では怖いから、わからないからと言って、口座の中で預貯金を選択でもしようものなら、それこそ本末転倒です。(実際そういう人がいるのも事実です) その点香港や欧米は、義務教育でお金の勉強を必ずしますし、プロのアドバイザーに相談できる環境もあるので、羨ましい限りです。

ただ時間は止まってはくれません。ですから是非できることからはじめましょう。私は運用のプロではないですが、どうすればよいかはアドバイスできますので、いつでもご相談下さい。